2021年8月25日に、防犯カメラ・クラウド動画サービスの「Safie」などのサービスを運営するセーフィー株式会社に上場承認が下りました。

IPO承認がされることにより、非公開だった情報が初めて出てくるのでそちらの分析を行い、IPO銘柄として、そしてセカンダリー銘柄として期待できるかどうかを見ていきたいと思います。

セーフィー株式会社の東証マザーズ上場概要について

まずは基本的な上場情報についてです。

上場日:2021/6/30(水)

発行済株式総数:49,147,700株 (上場時、公募株数含む)

公募株式数:3,297,700株

売出株式数:5,711,000株

公募売出流動性:21.1%

想定価格:2,280円

想定時価総額:1120億円

オファリング規模:236億円

2020年12月期売上:50億円

同売上成長率:158%

主幹事:SMBC日興証券

抽選申込期間:9月10日(金)~9月16日(木)

当選発表日:9月17日(金)

購入申込期間:9月21日(火)~9月27日(月)

売上・時価総額も高く、オファリング規模もマザーズでは大きい部類のIPOとなります。

そのため、IPOの抽選は当たりやすい銘柄だと言えます。

後ほど説明しますが、なんといっても売上成長率に驚きます。間違っていないか何度も確認しました。

コードは4375みたいだね

セーフィー株式会社の企業情報について

続いて、セーフィーの企業情報についてです。

参照:https://safie.co.jp/

代表取締役社長CEO:佐渡島 隆平

設立:2014年10月23日

本社:東京都品川区西五反田1-5-1 A-PLACE五反田駅前

先述の通り、防犯カメラ・クラウド動画サービスの「Safie」を展開しています。

代表取締役社長CEOの佐渡島さんは以前のキャリアでも起業をされておりました。

このセーフィーという会社は、上場のための有価証券報告書にも記載されていたのですが、創業者の3名が以前在籍していたモーション・ポートレート社より関連事業及び資産の譲渡を受けて設立されたようです。

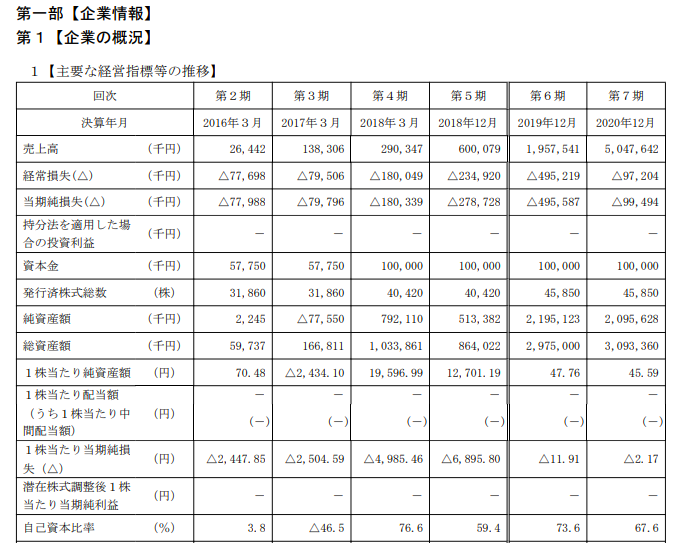

セーフィー株式会社の業績(売上・利益)について

続いては業績およびKPIについてです。

売上や利益は上場のための有価証券報告書に記載があります。

参照:https://www.jpx.co.jp/listing/stocks/new/nlsgeu000005r0zx-att/09Safie-1s.pdf

売上の伸び方が綺麗すぎます。今までのIPO分析で一番理想的だと思いました。

画像サイズの関係で載せられていませんが、従業員数もその下に推移が載っており、売上が爆増する2018年度→2019年度でやはり人数も一気に投下していました。

2018年度から2019年度、売上3倍以上になっててすごすぎるね

ビジネスモデルも記載がありましたが、カメラの販売や設置費はスポットで、クラウド録画や画像解析はリカーリング収益とのことです。

そのためARRを重要視しているとの記載とともに、ARRの推移がグラフになっています。

参照:https://www.jpx.co.jp/listing/stocks/new/nlsgeu000005r0zx-att/09Safie-1s.pdf

ARRが45億で課金カメラ台数が12.9万台ということで、ざっくり計算ですがカメラ1台あたり年間35,000円程度の費用が発生する計算になります。

月次解約率(チャーンレート)は推移こそないものの、1%未満と書かれており、これはリカーリングモデルの中でも極めて優秀な数値です。

しかも、NRRは138%ということでネガティブチャーンを達成し、既存顧客からの課金も増加しているということで非常にいいサインが出ています。

事業自体がユニークなところもあるのかもしれないね

セーフィー、数年前に転職活動した時に「ここどう?」とエージェントから紹介を受けたことのある会社なんですよね

その時はどういう印象だったの?

正直、こんな早く上場すると思っていませんでしたが、めちゃくちゃ面白い事業やってる会社だなとは思っていました。

ちょっと条件など合わなかったので選考には進みませんでしたが・・・

カメラを使ってお店のどの商品が見られているか科学するなど、防犯だけではない活用方法はまだまだありそうですよね。

セーフィーのIPO条件や今後の期待について

ここからは実際にIPOの公募やセカンダリーで買いにいく投資家向けに特化した内容です。

セーフィーは事業ニーズおよびそこからのリソース投資が上手い会社なのではないか、と外からの視点ですが思います。

IPOについては先述の通り、セーフィーのIPOはオファリング規模が多いことから供給が多いです。

ロックアップは180日もしくは180日or1.5倍という条件です。1.5倍条件付きの中では保有比率が高いソニーネットワークコミュニケーションズはCVCなので、短期で売らない可能性もあります。

逆に短期で売ってくる可能性の高いVCの保有比率は5%強です。

売り出しも大きいですが、同じくHR領域で直近上場したビジョナル(4194)のケースなどを見ても初値は高騰するのではないかと思います。

公募想定価格は2,280円です。

筆者の独断と偏見の予想では、初値は公募の1.2倍程度の初値2,736円付近と予想します。

というのも、ARRや売上に対して公募価格ベースの時価総額がPSR20倍ちょっとと、割と妥当なラインであること、また公募の売り出しが多いことからファンダとしても需給としても上がりすぎないのではないかと想定します。

まぁ、こんな売上成長率だとPSR30~40倍ついてもおかしくないけどね

そしてセカンダリーですが、ロックアップ解除されるラインの3,420円まではまず固いです。

ロックアップ解除後は、一部ロックアップ外れた株主の売りが入るので一時的に需給バランスが崩れて下がりつつも、その後は決算次第でもありますがフリーやマネーフォワードのようなPSR30~40倍まで伸びていく可能性も少なくないと思います。

PSR30倍の場合株価は3,080円、PSR40倍の場合株価は4,107円となります。

そのため、初値次第ですがセカンダリーで利益を得られる可能性は十分あります。

逆に公募では大きなリターンを得られにくいかもしれません。

とにかく、売上成長率もそうですが解約率が1%未満かつNRRが高く、売上成長率の加速が見込める銘柄です。指標もビジネスモデルもサービス領域も優秀でIPOベンチャーの優等生だと思います。

今後の決算でも売上成長率、解約率、NRRをウォッチしていきたいと思います。

今後も注目だね

IPO投資での抽選では松井証券 、SBI証券 、楽天証券 などの証券会社から申し込みができます。

倍率を上げるためにも、またセカンダリー投資に乗り遅れないためにもぜひ登録してIPOに備えましょう。