2020年もIPOラッシュが繰り広げられています。

毎年年末の恒例行事だね

新規上場した中でも、テック系で時価総額の高いプレイド・ヤプリ・STREAMについて、売上などから適切な株価はどこなのか、調査したいと思います。

セカンダリーIPOをされていたり、これからもし考えておられましたら、参考になれば幸いです。

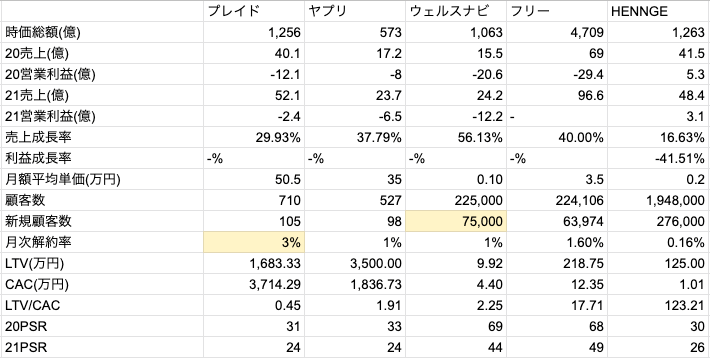

プレイド・ヤプリ・ウェルスナビ・フリー・HENNGEの比較

今回、新規にIPOしたプレイド・ヤプリ・STREAMと比較をするべく、フリーおよびHENNGEも合わせてファンダメンタルを調査しました。

マネーフォワードも類似企業として比較したかったのですが、マネーフォワードはサービスが多く顧客数や顧客単価が複雑なので調査しませんでした。表の黄色部分は開示されていないため、筆者推測で入れています。

STREAMもサブスクサービスと見ることができるため、また投資段階の会社が多いためP/LというよりかはLTV・CAC・売上成長率あたりにフォーカスをしました。

表の注意点ですが、CACは販管費ベースで計算をしております。マーケティングコストだけを見る考えもあると思いますが、マーケティングした後の獲得までのクロージングであったり、実績作りをする点も合わせて広義のマーケティングと捉え、営業人員やカスタマーサクセス人員・オーガニック施策のものも含めると販管費全部で計算するのがベターなのではと思い、販管費全体を使用しております。

PSRだけで見ると、STREAMがフリー並に高いPSRで、プレイド・ヤプリ・HENNGEは近い感じです。

プレイドとHENNGEは現時点での売上も似ていますね。

STREAMとフリーは現時点での顧客数(ユーザー数)もたまたまですが似ていました。

プレイドの解約率次第で、ユニットエコノミクスが変わる

さて、プレイドで注目すべき点は、解約率の記載がIR資料に出てこなかったことです。

これはサブスクリプションのビジネスモデルでは現在の営業利益よりも重要な、LTVに関わってきます。

LTV=月額平均単価/解約率

と計算できます。

月次解約率が例えば2%の場合、平均してお客さんが50ヶ月サービスを使ってくれる、ということです。

1%の場合は、100ヶ月使うということになります。月額1万円だとすると、LTVは100万円となります。

一般的に、こうしたストック型ビジネスでは解約率が3%以下なのが優良だという指標として使われています。

なので、プレイドの解約率は3%と推測して一応今回計算しましたが、もっと高い可能性はあります。

逆に、3%を切っていたら開示するはずなので、おそらくですが3%はあると考えております。

その場合のLTVは月額50.5万円/3%=1,683万円となります。

販管費ベースでのCACは20年度は3,714万円となり、1クライアントが生涯で払う金額よりも、獲得コストの方が高くついている状態でした。いわゆるユニットエコノミクスが現状成り立っていないです。

販管費ベースでのCACは、年間販管費/年間新規顧客数 で計算しております。

年間新規顧客数=20年度の顧客数-19年度の顧客数 で計算しております。が、今思えば、実際には19年度から20年度の間にも解約も発生しているので、解約率次第ですが新規顧客数はもう多いと思われます。

なので今後は解約防止のための施策や、CACを今よりも抑えることを行って、通期黒字化よりも先にLTV>CACが達成されると推測します。

プレイドをちゃんと調べてみると、解約率次第だけど思ったよりもいい指標じゃなかったね

解約率が1%違うだけでLTVはかなり大きく変わるんだね

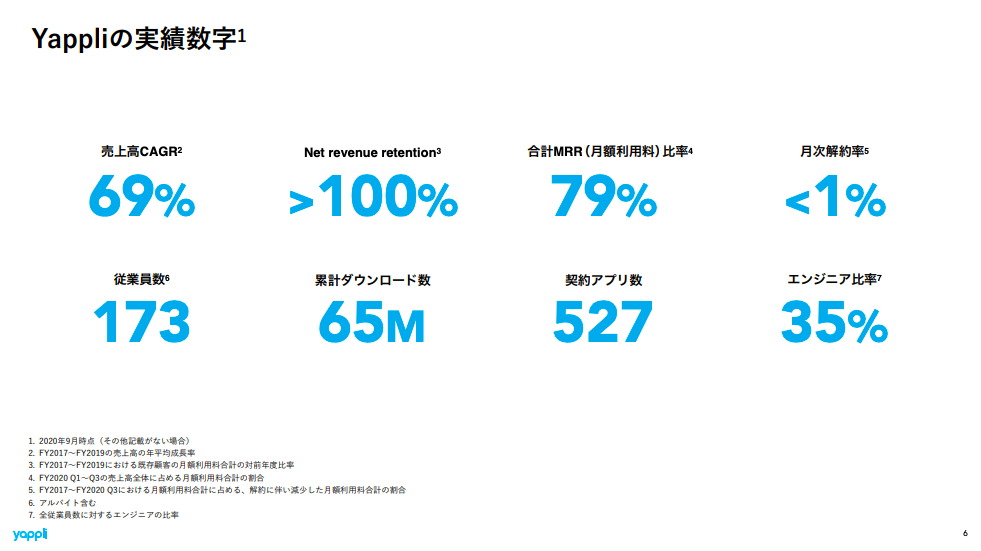

解約率の低いヤプリは優秀

ヤプリは解約率が1%以下ということだけ、ヤプリの成長可能性資料に書かれています。

月額単価35万円で解約率が1%と想定すると、LTVが3,500万円となります。

月額単価はプレイドよりも低めですが、解約率が優秀なのでLTVはプレイドよりも高いです。

またLTV>CACというユニットエコノミクスが成り立っているため、P/L上は赤字が続きますが今後時間をかけて十分回収可能と言えるでしょう。

ちなみに販管費ベースのCAC1,836万円とした時の顧客あたりの回収期間は約51ヶ月、つまりは4年ちょっとのようです。

高いコストをかけていますが、投資が合っているのに加え、売上成長率も30%をコンスタントに越してきそうで合って、まだまだ株価は割安だと思います。

作ったアプリがうまくいったら解約する必要はないよね

だからこそ、作ったアプリをうまく活用されるように活動しているのですかね

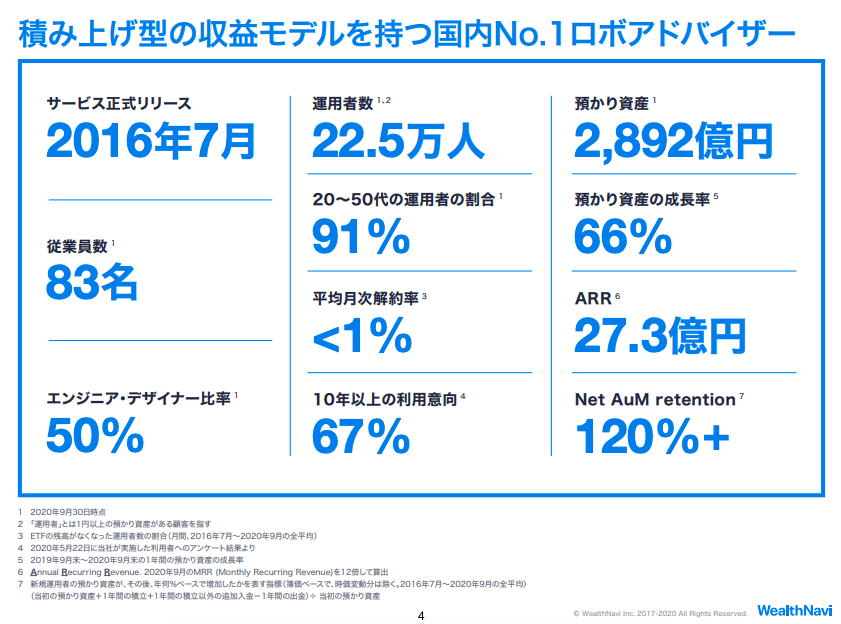

ウェルスナビもまた優秀だが割高?

STREAMも、解約率が1%以下だということだけはウェルスナビの成長可能性資料などで開示しています。

そのため計算上は1%として計算しました。

新規顧客数のところだけは非開示なため推測で入れています。

ここでの新規顧客数というのは、会員登録した人数ではなく、実際にお金を預けたアクティブなユーザー、という意味です。

ただ口座数の開示は今年度と前年度であったため、現状のアクティブ率を参考に、前年度の口座数に現状のアクティブ数をおいて計算したところ、年間の新規顧客数は約75,000でした。

この新規顧客数がはっきりわかるとSTREAMのマーケティングエコノミクスがわかるため、STREAMは競合サービスにあまりはっきりと開示したくないため、意図的に非開示にしているなのでは?という印象を受けました。

実際のところ、STREAMがサービスを展開しているロボアドバタイザー市場はその中身・リターン自体は何年もしないとわからないため、イメージというか、マーケティングのテクニックがそのまま売上に反映されやすいマーケットだと思います。

そのため、競合とマーケティング合戦している中で、情報開示をあまりしたくないのではと推測します。

余談ですが、ウェルスナビを一時期使っていましたが、登録者に対するメルマガがすごく徹底されていてすごいという印象を受けました。

カンガルー君は解約ユーザーなんだねw

解約率1%とおき、新規顧客数は推測として計算するとユニットエコノミクスは2.25。

ヤプリよりも高く、また売上成長率も50%超えということで指標自体は優秀です。

しかし、その分株価は割高という感じですね。

ヤプリが来期売上ベースのPSRで24倍に対し、ウェルスナビは44倍。

現時点では、ややちょっと割高という印象を受け、ユニットエコノミクスもしくは売上成長率の加速に期待でしょうか。

ユニットエコノミクスがえげつないフリー・HENNGE

既存IPO企業のフリーとHENNGEは、解約率も正確に開示されております。

フリーはSTREAMと近しい顧客数・ユーザー数ですが、そのサービス内容から月額平均単価がウェルスナビよりもかなり高く、そのためCACを高くかけてもLTV/CACが17とえらい大きい数値になっています。

来期は営業利益がどうなるか分かりませんが、売上成長率は40%をキープしており、時価総額がえらい高いですが理解はできる、といったようなPSRでもあります。

HENNGEは解約率が驚異の0.16%。そのサービス内容から、解約しにくい、ずっと使われる点が魅力的です。

HENNGEのLTV>CACはなんと123。1ユーザー獲得のコストは5ヶ月ちょっとで回収できるという点も優れています。

ただ売上成長率の予測が16%とえらい低いということもあり、PSRは控えめの数字に落ち着いています。

個人的には、解約率が低いのであれば積極的に投資をして、売上成長をした方がいいかなぁ、と感じます。

マーケットのポテンシャルがあとはどれだけあるかだね

プレイド・ヤプリ・ウェルスナビの適性株価は?

ここまでを踏まえ完全な主観ですが、

プレイドは来期PSR25倍:つまりは株価3,526円

ヤプリは来期PSR35倍:つまりは株価7,115円

ウェルスナビは来期PSR50倍:つまりは株価2,690円

PSRおよび適切株価は、上記だと思いました。

プレイドを今から買うよりかは成長率のヤプリか、ユニットエコノミクスのHENNGEを買った方が割安だと調査してみて思いました。

ただプレイドの非開示な解約率が実はかなりいい、ということであればまた評価は変わってきます。

またウェルスナビとフリーは、売上成長率のウェルスナビか、ユニットエコノミクスのフリーを選ぶかは個人差があるかなと思います。

以上になります。

こうしたサブスクリプション型のビジネスが個人的には大好きなので、どの企業も応援したいです。

今後の動向も見守っていきたいと思います。

こうした分析よりも更にハイレベルな研究をしてリターンを得たいという方は、Monege がオススメです。無料カウンセリングができるので、一度試してみてはいかがでしょうか。