まだ11月末ですが、今年はどんな一年でしたか?

コロナコロナアンドコロナ、それしかないよ・・・

株式市場も波乱の一年だったのではないでしょうか。

筆者は、日本株で言えば2020年1月から決算をやらかしたUUUM(3990)とコロナ相場になってもなかなか手放せなかった楽天(4755)を持っていたという地獄のスタートでした。

そこから、グロース株/成長株の投資方法に手法も思考も切り替えていったのですが、そんな中で2020年にはじめて米国株の個別運用を始めました。

ETFでは元々あったものの、米国個別株の、優良成長株に魅力を感じてスタートさせました。

今回は、そんな米国株1年目・初心者の筆者の運用成績について整理したいと思います。

米国株の魅力と、銘柄選定の理由などで、もし参考になる部分がございましたら幸いです。

2020年米国個別優良株の売買まとめ・売買運用成績について

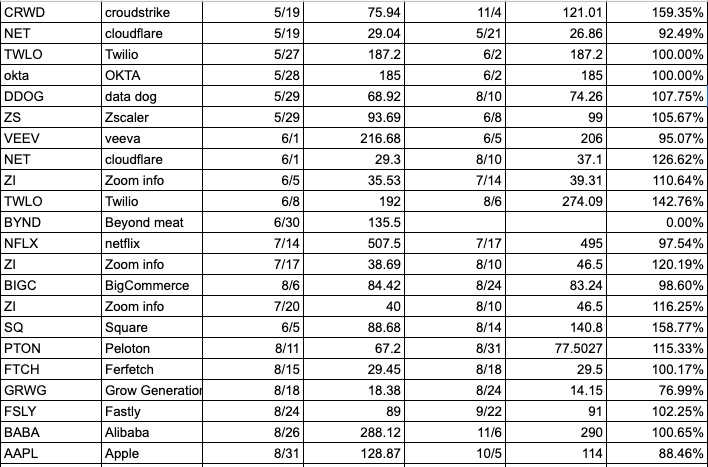

まずは一気に売買の歴史を貼ります。

左から、ティッカーコード・会社名・購入日・購入価格・売却日・売却価格・リターン(プラマイ0を100%としています)です。手数料は省略しています。

まだ売っていないものは売却側の数字を空欄にしています。

一応売りが確定したものだけだと、15勝7敗で、手数料と為替を除くと元本から39%のプラスリターンという結果になりました。初心者にしては、この運用は悪くないのでは?と感じています。

なお、手数料と為替の影響がかなり大きく、実態は割と削られています・・・

2020年米国株・優良成長株フィーバー時代の売買について

始めた5月は、米国グロース株はZoom(ズーム/ZM)を筆頭に既にコロナ相場から回復の兆しを見せていました。なんなら決算を見て新高値をボンボン更新していた時期でした。

そこで筆者はSaaSに目をつけて、6月末のBeyond Meat(ビヨンドミート/BYND)まではSaaS銘柄ばかり買い漁っていました。

- CRWD:YonY成長率が80%とZoomの次に高く魅力的だったので購入。半年近くホールドしていました。

- NET:CRWDと同じセキュリティ領域の需要あるんじゃね?そしてこっちの方が規模小さいし、という発想で購入。なお損切りラインにすぐ引っ掛かりました。6/1に再度イン。

- TWLO:電話APIという領域と成長率の割に、PSRが相対的に低かったので購入。一度目は購入価格で損切りラインに引っかかったので売却、その後また上昇したので6/8に再度購入しました。

- OKTA:だいたい上記と同じ感じ。TWLO一度目と同じく自ら設定した損切りラインに引っ掛かり狩られました。

- DDOG:この頃はPSRえらい高かったですが、CRWDと同じく成長率が高かったのでロマン寄りの期待をして購入。

- ZS:ちょうど決算手前だったので決算で跳ね上がることを期待して購入。結果はそこまで思っていたほどじゃなかったのでタイミングを見て売りました。

- VEEV:確かこれも決算前に期待して買ったような気がします。損切り。

- ZI:IPO初日か2日目に確か購入しました。一時期60ドルぐらいまで上がったのにも関わらず、売り時が分からずあまりリターンを得られませんでした。

- SQ:当時はまだSQの事業構造が分からず、会社全体の売上をサブスク売上と勘違いし、PSRが非常に安く見えたので買い時だ!と思い購入しました。結果爆上がりして2ヶ月で+50%という最高のビギナーズラックでした。

結果としてこの頃買った銘柄はZI・SQ・NET・CRWDが20%以上のリターンをもたらしてくれました。

ただ、分析云々よりも、相場全体が上がっていったというマクロ環境の波に乗れたことが、一番の要因ではないかと思います。数値分析は成長率とPSRぐらいしか見ていませんでしたからね。。

逆に言えば、米国の成長株だと誰でもある程度のリターンが取れた時期ということなんだね。グロース株優位の時代。

2020年米国株の夏・ECや大麻銘柄など

夏になると、SaaSがどんどん人気化しすぎてPSRが上がっていきました。

そんな環境を踏まえ、一番バリュエーションを計算しやすいSaaSから、他のグロース株にも目をつけていきました。コロナの恩恵を受けるECやもっと長期で伸びる大麻銘柄など。

Netflix(ネットフリックス/NFLX)やAlibaba(アリババ/BABA)・Apple(アップル/AAPL)という大型銘柄にも手を出した時期でもあります。

- BYND:これだけはあまりリターンを期待しておらず、個人的に感じている社会問題に合致するので応援の意味も込めて1株だけ購入。株価はボラティリティが激しいですね。

- NFLX:コロナで自宅でNetflixを見る人が増え、自分の周りでもかなり聞くようになったのでこれはいけると思い決算前に購入。しかし蓋を開けて見ると思ったよりも大したことなく損切りしました。

- BIGC:EC銘柄かつShopify(SHOP)のように化ける期待を込めてIPO直後に購入。一度下げた後にじわじわ上がってきたタイミングで損切りしました。そしたらそこから一時的に株価が爆発して後悔した思い出があります。

- PTON:EC銘柄。バイクマシーン。日本に販売されていたら家に欲しいので早くくださいと思っています。コロナで成長率お化けに変身しました。

- FTCH:アパレル・ファッションEC。の割には株価の動きが渋くてすぐ諦めました。

- GRWG:それまで一度も聞いたことがありませんでしたが、決算で跳ねたので購入。経営者のネガティブ情報がリークされて落ちてきたところで損切りしました。

- CGC::GRWGと同じく大麻関係の銘柄。他にも買いたいような魅力的な大麻銘柄があったのですが、SBI証券で取扱っていないものも多々あり買えるCGCを選択しました。

- FSLY:Cloudflare(NET)と事業領域が近い、株価のボラがとにかく激しい企業。ロマン枠として少量だけ購入していましたが、あまりリターンを得ることなく手放してしまいました。

- BABA:アメリカ大統領選挙対策。これから中国と米国の関係はどうなっていくのでしょうか。

- AAPL:株式分割のタイミングで入りました。仮説としてはまだまだ世界ではAndroidユーザーが多く、所得が上がるに連れてiPhoneのシェアが高まるのでまだいけるのではないかと考えていました。短期的な決算と需給では既にトレンドが終わっていたので結果損切り。

この時期に色んなものに手を出して学んだ教訓としては、下記3点になります。

- IPO直後は需給で動くのでリターンを狙えるが、特に売るタイミングが難しいです。(ZI/BIGCそれぞれ50%を超えるリターンチャンスが一瞬ありました・・・)

- 決算期待で買う個人投資家は値動きを見ている感じだと多いので、期待通りの決算でも売られがちな印象です。(NFLX/TWLO/PTONほかのSaaSも)

- 大麻銘柄はマーケットも中長期で伸びるので、ロマンがあるものの、やっぱり売るタイミングと、企業分析が難しいと感じました。

1,3はジャンルの問題なので注意の上買っていけばいいですが、2は今後どんな銘柄でもつきまとう問題ですね。。。

決算後爆上げ期待して先に買い漁る人どうにかしてほしい・・・

君もやってるよね!?

2020年米国株の秋・大統領選挙とワクチン

突然やってきた、ワクチン報道で優良成長株のインフレにストップがかかります。そして金利が上昇。

2020年10~11月は大統領選挙とワクチンの話で持ちきりでした。

セクターでは、GAFA同日決算でGoogle(アルファベット/GOOG)が一番健闘するなど、メディアセクターが業績を上げていました。

個人的には、損切りして安い優良な銘柄を買いにいくか、信じてホールドするのか非常に悩んだ時期でした。

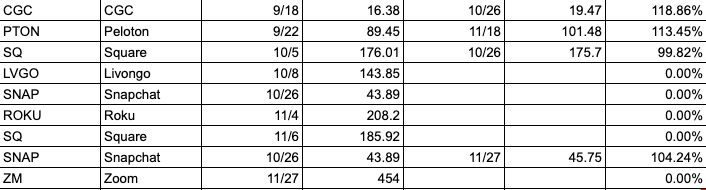

結果として、悩んだ挙句CRWD・PTONを利確しました。買った時よりかはまだ上ですが、ピークよりかは大分下がった株価での売却です。

その売却した資金も合わせてこの時期新しく買った銘柄たちが下記になります。

- LVGO:医療は手堅いというのとTDOCとの合併で、ということもあり少量で購入。合併した後の株はまだ見つかっていません(切実)

- SNAP:広告出稿の回復により、成長率再加速という決算を見せてくれたので買いました。ただ過去は決算やらかしていたこともあり、あまり長期でホールドする予定はありません。11/27に一部利確。

- ROKU:コネクテッドTVの企業。同じくメディアセクターで期待があったため安い時期に購入。上がった後一時期下がったものの、再度回復してきているので非常に助かります。

- ZM:コロナ銘柄の本命にいよいよ参入。タイミング遅すぎかもしれないと思いつつ、まだ決算はアホみたいにいいと思うので買いました。

他にもワクチンで恩恵を受けるであろうSquare(スクエア/SQ)に再度イン。Square、3度目の購入となりました。

この時期で学んだこととしては、当たり前の下記2点でした。

- 自分の力でリターンを得られたというよりかはやはり市場の波に乗ってこれたからということを再確認させられました。

- そういう意味で、波がおさまってきた時の損切りは早くやっておけばよかったと後悔しています。損切り(利確ではありますがピークよりかは損切り)が遅すぎました。

「損切りしないと下がっていき、損切りするとなぜか反発していく」は株式投資あるあるだと思う

おわりに:米国株の優良成長株投資運用は楽しい!

以上になります。

色々と辛い夜もありましたが(日本時間だと米国マーケットが開くのは夜になるため)、凄まじい成長をしていく企業や、米国ではM&Aが活発なこともあり、日本株以上にダイナミックな環境だなと思いました。

株価ベースでのリターンは先述の通り元本から39%のプラスリターンでいれるのですが、手数料と為替の影響が大きいのでそこは引き続き注意していきたいです。

なんせ自分が入金をしてから順調に円高が進んでいますからね。。。ドルをたくさん稼いでも円が増えないですw

引用:https://info.finance.yahoo.co.jp/fx/detail/?code=usdjpy

今計算したら、始めた当時より5%ぐらい円高になっているのでそれだけ現在のところ損しています。

そんな日本株にない考慮点もありつつも、手堅くやっていけるので米国株の研究と売買を続けていきます。

米国株の売買は、筆者も使っており売買手数料が下がったSBI証券 がオススメです。