IPOの公募価格での購入は、非常に人気があり運の要素が強いです。

その一方でIPOした後の株式市場は開かれており、価格がつけばですが気軽に売買を行うことができます。

今回は、そんなIPO後の投資手法であるセカンダリー投資についての記事になります。

セカンダリー投資とは?という説明だけではなく、どのタイミングで売買するかについても筆者の考えをお伝えできればと思います。

セカンダリー投資とは?

セカンダリー投資とは、何が「セカンダリー」なのでしょうか?

セカンダリー投資とは、IPOした直後の銘柄を購入し、売買することによって利益を得る投資手法です。

IPOの公募がプライマリーなので、IPO後をセカンダリーと呼ぶようです。

セカンダリー投資は、IPO投資と同じく比較的短期での取引手法になります。

なぜセカンダリー投資で儲かるのか

セカンダリー投資の力学についてです。

セカンダリー投資は、言ってしまえばボラティリティを利用して差額を利益とするのです。

IPO直後は、需要と供給での均衡点を模索するため、値動きが激しいのです。

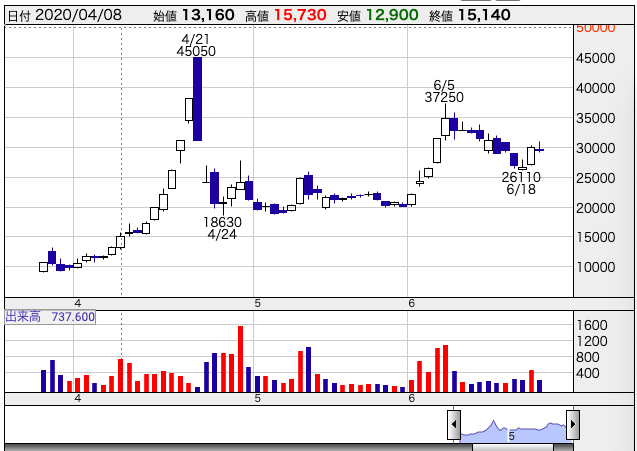

最たる例として、2020年3月に上場したサイバーセキュリティクラウド(4493)のチャートです。

上場日の3/26は9210円で始まり、終値が10710円。

それだけでも1000円の値動きがありますが、4/7~8日ごろからいきなりグングン上昇していきました。4/8で15000円突破。

そこから1週間後の4/15に20000円を突破。

さらに、その次の日からは毎日5000円程度上昇を続け、4/21でピークを迎えました。

そこから一気に落ちていく、なんともボラティリティの高い銘柄です。

この場合は、セカンダリーで10000円で買えていれば、ピーク時に売れたかはどうかはさておき、ウロウロしている20000円程度で売ることは現実的にできるかと思います。その場合、1ヶ月程度で2倍のリターン。非常にいいのではないでしょうか。

上がる期間も早ければ下がる期間も早いのが、IPO直後の相場だと言えそうです。

セカンダリー投資のメリット

セカンダリー投資の魅力についてです。

誰にでも機会がある

IPO投資と違う、セカンダリー投資の大きなメリットです。

IPO投資の場合は、全員に購入のチャンスがあることは残念ながらほとんどありません。

それに対し、開かれた市場から購入するセカンダリー投資は、誰にでもチャンスがあります。

そのため、まずチャレンジしやすいことが挙げられます。

期間に対し、高い利益率が期待できる

2点目は、期間に対し、利益が期待できることです。

1年や数ヶ月に20~30%上昇であればきちんと分析をすればできますが、このセカンダリー投資は先述のサイバーセキュリティクラウドほどではないにしろ、1ヶ月程度で20~30%は期待することができます。

セカンダリー投資のデメリット

では逆に、セカンダリー投資のデメリットについてです。

下がる場合も急な場合がある

たまにあるのが、IPO直後についた初値が最高値で、それ以来ずっと初値を超えないような銘柄があります。

上場ゴール的なものか、はたまた初値が高騰しすぎたケースもあります。

つまり、どう頑張っても、買った時点で勝てない場合があります。

売り時がわからない

ファンダメンタルというよりかは、単なる需給で大きく動くのがセカンダリー投資です。

そのため、いつ売りのターンになるのか、読みづらいです。

セカンダリー投資で注意すべき数値

さて、このように勝てる確率も結構あるが、リターンの割合は不明確で、いつ落ちるのかとの戦いという側面がセカンダリー投資にはあります。

ただ、ギャンブルを投資にすべく、いくつかの注目した方がいい数値について説明します。

公募の株式割合

公募の株式の割合がどの程度かは、見ておいた方がいいでしょう。

特に、「公募で市場に放出される量が少ない」場合は、希少価値が高まり株価が高騰しやすいです。

1.5倍ロックアップの有無と保持割合

これは、必ずしもあるケースではありません。

IPOでは、IPO以前からその企業の株式を持っていた投資家や経営者は、初動では売らせてもらえないケースがあります。それをロックアップといいますが、90日や180日など、上場後の期間で決められるケースと、1.5倍というような、初値からの上昇率で決められるケースがあります。

一般的には、90日や180日と言った期間だけの条件下、90日or1.5倍と言ったような、「期間か価格かどちらか」の条件になります。

もし1.5倍でロックアップが解除される場合、IPO以前から保持していた株主が売ることができます。

その保持されている割合が高ければ高いほど、売るだけの株式が市場に出回るので、株価が下がっていくことがあります。

厳密には、株主の種類にもよって警戒度は変わってきます。VCはファンドを組成しており、一定期間でリターンを生み出さなければいけないため早くから売ってくる可能性があります。ただCVCや個人投資家(エンジェル投資家)は直近のお金に困っていなければすぐに売らないという選択も取れますし、経営者もすぐに大量に売るということはメンツとしても考えにくいです。

ロックアップの結論ですが、IPO時に下記を確認して、念頭に置いて売買戦略を立てるのがいいと思われます。

・ロックアップ1.5倍などの比較的短期間で発動する可能性のある条件の確認

・その条件を持っている株主の保有割合の確認

・株主の属性(VC/CVC/エンジェル投資家/経営者や社員)の確認

セカンダリー投資、どのタイミングで売買する?

メリット・デメリットと、セカンダリー投資の力学を踏まえると・・・

・初値が高騰しすぎない場合に、初値が形成された日に購入

・20~30%で利確する

のが、リスクとリターンのバランスが取れるのではないかと思います。

1ヶ月で20~30%の利益だと、全然いいリターンではないでしょうか?

IPO投資の抽選に外れても、諦めずにセカンダリー投資にチャレンジしてみてはいかがでしょうか!