2021年2月24日に、AIプラットフォームを提供するAppier Group(4180)に上場承認が下りました。

IPO承認がされることにより、非公開だった情報が初めて出てくるのでそちらの分析を行い、IPO銘柄として期待できるかどうかを見ていきたいと思います。

Appier Group株式会社の東証マザーズ上場概要について

基本的な上場情報についてです。

公募株式数 総計:17,890,500株

(公募:9,101,000株 / 売出:8,789,500株)売出株式比率:49.1%

O.A.分:984,700株

発行済株数:99,872,490株 (上場時、公募株数含む)

OR:18.9% (オファリング・レシオ、OA分含む計算)

想定価格:1,400円

想定価格ベースでの時価総額:1,398億円

仮条件決定日:2021/03/12 (金)

BB期間 開始:2021/03/15 (月) ~ 終了: 2021/03/19 (金)

公募価格決定:2021/03/22 (月)

購入申込期間 開始:2021/03/23 (火) ~ 終了: 2021/03/26 (金)

上場予定日:2021/03/30 (火)

主幹事:SMBC日興証券・みずほ証券・BofA証券(メリルリンチ日本証券)

一番の特徴は、売出株式比率が49%とかなり多く市場に流通するIPOとなります。

また想定価格ベースでの時価総額は1,000億超えということでマザーズでは比較的大規模な上場となります。

詳細は割愛しますが既存株主のロックアップは180日or360日となり、IPO直後のロックアップ解除は発生しません。

株主にはソフトバンクグループなど多数いますが、SEQUOIA CAPITAL INDIA INVESTMENTS IVというシリコンバレーで一番有名なVCであるSEQUOIA(セコイア・キャピタル)のインドも株主でした。

Appier Group株式会社の企業情報について

Appier Group(4180)、親会社は台湾の会社ですが日本での売上が多く、マザーズに上場するとのことです。

2.当社が日本において上場する目的

当社グループは今後、企業におけるマーケティング領域だけではなく、様々な局面においてAIを活用して成長 を支援していきます。そのためには、既存のAIソリューションの拡充だけではなく新たな製品を開発するための 研究開発費の投入、事業拠点の拡充、優秀な人材の確保等が今後の経営課題となります。その経営課題を克服す るためにも、資金調達能力の拡大による自己資本の充実、社会的信用度・知名度の向上等が重要と考えておりま す。そして、当社グループの売上収益のうち地域別最大シェアを占める北東アジア地域(日本及び韓国)の主要 国である日本において株式を上場させることは、日本を含む北東アジア地域での事業拡大及び社会的信用度・知 名度の向上の観点で最も意義があると考えました。また、当社グループがその株式を日本において上場するにあ たり、英領ケイマン諸島の会社法に基づく会社(Appier Holdings, Inc.)の株式を上場するよりも、日本の会社 法に基づく株式会社(当社)の株式を上場する方が、日本の投資家には親和性があり、株式の権利関係等につい てより理解を得られやすいとともに、投資家保護の観点からも望ましいと判断したため、グループ内組織再編を 実施した上での上場に至りました。

新規上場申請のための有価証券報告書より:https://www.jpx.co.jp/listing/stocks/new/nlsgeu000005c8kq-att/03AppierGroup-1s.pdf

代表者は代表取締役CEO 游 直翰。

日本本社は東京都港区愛宕二丁目5番1号にあります。愛宕グリーンヒルズMORIタワーですね。

Appier Group株式会社の業績(売上・利益)について

ここからは新規上場申請のための有価証券報告書を読んで、売上や利益などについて調べていきたいと思います。

引用:https://www.jpx.co.jp/listing/stocks/new/nlsgeu000005c8kq-att/03AppierGroup-1s.pdf

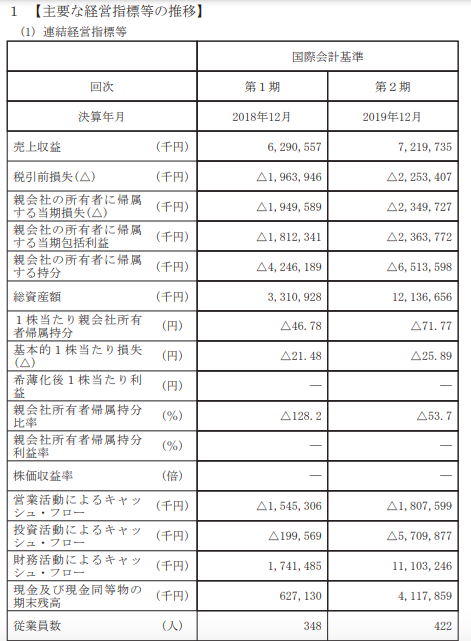

まず、国際会計基準での2019年12月度売上は72億ほど。

前年度が62.9億だったため、売上成長率は14%になります。しょっぱい。

税引前損失が22億と、なかなかに投資しております。

Appier Group(4180)が展開しているサービスは4つあります。

CrossX、AIQUA、AiDeal、AIXONの4つになります。

その中で、CrossXが最も売上が大きいソリューションであるとの旨が読み進めていくとありました。

CrossXは2014年に提供を開始した当社初のソリューションであり、当社の売上収益への貢献度が最も大きいソリューションです。

新規上場申請のための有価証券報告書より:https://www.jpx.co.jp/listing/stocks/new/nlsgeu000005c8kq-att/03AppierGroup-1s.pdf

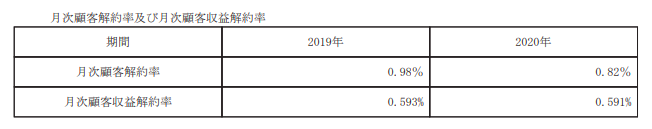

また解約率の開示もされていました。解約率の開示がされているのは個人的に好評価ポイントです。

2020年は解約率は0.82%、月次顧客収益解約率(Revenue Churn Rate)は0.591%です。

NRRは118%ということで、ネガティブチャーンを達成しております。

そんなAppier Groupで気になる点がいくつかあります。

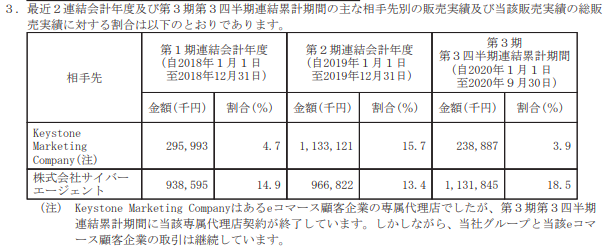

1つ目は、取引先の中でサイバーエージェント(4751)の売上比率が高く、割と依存していること。

2018年度から2020年度まで、サイバーエージェントからの売上が13~18%(4751)ほどとなっております。確かに代理店との売上が一部あると記載がありましたが、その中でも特定の広告代理店の売上が大きい状態なのかなと推察します。

2つ目は、他のAI SaaS企業に比べて売上総利益率が低い点。

2020年12月時カウントでのARRが94億に対し、売上総利益率が41億とのことです。

AI SaaSでの上場企業で第一想起で出てくるのはAI Inside(4488)です。

AI Insideの最新の四半期報告書(第6期第3四半期(令和2年10月1日-令和2年12月31日))によると、売上が32億ほどで売上原価が2億、売上総利益が30億なんですよね。

AI Inside(4488)の売上総利益率は約94%。

それに対してAppier Group(4180)の売上総利益率は約44%。

もちろん提供しているソリューションが違うというのはあると思うのですが、それでもえらい違うんですよね。

AI Insideが凄すぎるという話もありますが、いずれにせよ売上成長率の観点でも売上総利益率の観点でもAI InsideほどのPSRは許容されないと考えます。

CrossXが広告ソリューションということもあり、原価率が高いのかなと推察します。でも広告配信のビジネスモデルならSaaSでもなんでもなくアドテクなので、それはないのでしょうか。

新規上場申請のための有価証券報告書には「広告」の文字はないね

「マーケティング」という言葉を多用しているね

AIにSaaSに、カタカナとアルファベットだらけの説明だね

IPOする企業がバズワード並べるのはSBIが主幹事の時のお家芸だと思っていたけど、Appier Groupは主幹事SBIじゃないんだね

アドテクは不人気で時価総額がなかなかつかないジャンルなので、判断が難しいです。

Appier GroupのIPO条件や今後の期待について

AppierのIPO条件についてまとめます。

まず何よりもIPOの条件が大規模。そのため初値形成から短期的に急騰する展開は考えにくいのではないかと思います。

SaaS企業はバリュエーションはPSRを見ますが、公募価格ベースでのPSRは19倍と適性〜やや安いという感じでしょうか。

初値は公募価格1~2倍のレンジと見ています。筆者は初値は公募価格の1.5倍である2,100円を予想します。

売り出しが大きいためセカンダリーでも利益を取れるチャンスは結構ある銘柄だと思います。セカンダリーの場合は、初値が1.5倍以下であれば1.5倍までは期待できると思います。それ以上の場合はチャートとにらめっこして需給を把握して上手くトレードしたいですね。

公募の売り出しが大きいので、IPOチャレンジをして、もし外れたらセカンダリーで安い時を狙いに行くというのがいいのではないでしょうか。IPO投資でのチャレンジはSBI証券 ・楽天証券 がオススメです。忘れずに応募しましょう。